出品 | 每日財報

作者 |劉雨辰

按照官方解釋,印制電路板(Printed Circuit Board,簡稱PCB)是以絕緣基板和導體為材料,按預先設計好的電路原理圖,設計、制成印制線路、印制元件或兩者組合的導電圖形的成品板。

事實上,PCB是電子產品的重要部件之一,生活中所用的家電、手機、電腦等電子產品都要用到PCB,換句話說,只要存在電子元器件,它們之間的支撐、互聯就要使用印制電路板,PCB也因此被稱之為“電子產品之母”。PCB的下游應用領域較為廣泛,近年來,隨著電子產業的發展,PCB已覆蓋到通訊、消費電子、汽車電子、計算機、醫療、航空國防等各個領域,今天《每日財報》主要介紹5G通訊變革對于PCB產業的影響。

通訊PCB下游領域主要是無線網的通訊基站、傳輸網的OTN設備和微波傳輸設備、核心網的高速路由器和高速交換機、固網的光纖到戶設備、以及數據中心的高速交換機和高性能服務器/存儲設備。

根據《每日財報》獲得的信息,各大運營商在今年的5G相關投資預算已經飆升1803億,而2019年5G總投資約為330億。隨著市場對于基站建設預期的提高,參考4G建設周期第二年,預計今年運營商基站建設有望超過80萬,PCB訂單目前已經到了6月份,其中部分一季度的訂單遞延至二季度,并且中國移動第二期的5G無線網絡設備采購量也大大超過市場預期,高景氣度得以延續。

PCB產業鏈及其發展

PCB行業具有市場容量大、生產企業多的屬性,形成了原材料-覆銅板(CCL)-印刷電路板(PCB)-電子產品垂直應用等一套完備的產業鏈體系。

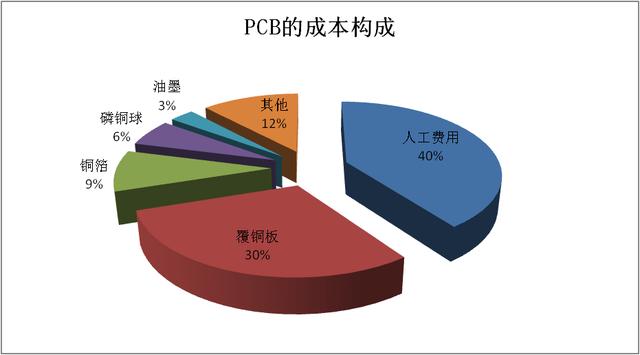

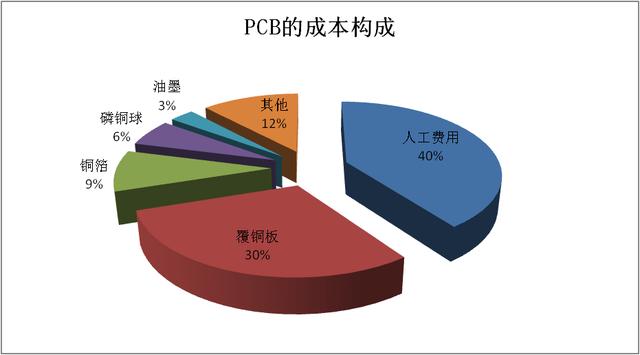

從組成來看,PCB主要由覆銅板、銅箔、油墨和其他化學材料等構成。從成本結構來看,覆銅板占比約30%,銅箔、磷銅球占比約15%,油墨占比 3%,其他化學材料占比12%。

數據來源:前瞻產業研究院

覆銅板是 PCB 的最主要基礎材料,目前市場上產銷量較大的覆銅板產品類型中,銅箔、玻纖布、樹脂以及其他制造費用(包括人工、倉儲物流、設備折舊、水電煤等),大致占總成本比重分別為 39%、18%、18%和25%。其中銅箔是覆銅板的最主要原材料之一,對覆銅板價格影響較大,銅箔主要分為電解銅箔和壓延銅箔。玻纖布也是覆銅板的主要原材料之一,其由玻璃纖維紡織而成,根據厚度可分為厚布、薄布、超薄布及特殊規格布,目前中國大陸及臺灣地區的玻纖布產能已經占到全球的70%左右。

覆銅板是整個PCB產業的核心,我們重點說一下。覆銅板(CCL)是將增強材料浸以有機樹脂, 一面或兩面覆以銅箔,經熱壓而成的一種板狀材料,擔負著導電、絕緣、支撐三大功能,是一類專用于PCB制造的特殊層壓板,PCB 廠商以覆銅板為基材,進行印制電路板的生產、設計、制作和銷售。按照構造及結構,覆銅板可分為剛性 CCL、撓性CCL、特殊材料基CCL,根據其使用的基材不同可進一步分類。這個產業是一個資金需求較大,集中度相對較高的一個行業。Prismark的調研數據顯示,全球覆銅板行業 CR10達75%,CR5達52%,集中度較高,行業主要公司具有較強的議價能力,而覆銅板下游的PCB廠商中的CR10僅為26%,屬于完全競爭行業。目前我國常規類的覆銅板產能過剩問題依然存在,但高端、高性能覆銅板領域仍需大量進口,結構性矛盾突出。

PCB的下游應用領域較為廣泛,其中以通信、計算機、消費電子應用領域為主,以上四者合計占比接近70%。從細分賽道的角度來看,以通信有線、無線設備、服務器/存儲器代表的高多層市場是空間最大、增長最快的市場,該三塊市場均和通信行業發展有關,受到通信行業技術創新和投資建設的驅動。

4G時代,PCB主要用在基站 BBU(背板、單板)及天線下掛的RRU中,RRU由于體積較小,PCB需求量相對較小。5G時代,基站天線從無源向有源演進,RRU 與天線合并成為支持大規模天線的有源天線單元(AAU),AAU集成了天線與RRU的功能。大規模天線的應用對天線集成度有更高要求,移動通信基站從2G時代的2通道發展到4G時代的4通道、8通道,再發展至5G時代的Massive MIMO大規模天線陣列,FPGA 芯片、光模塊、射頻元器件及電源系統將被集成于支持高速、高頻的PCB板中。

5G基站使用的PCB與4G基站PCB相比,技術難度上了一個臺階,與此同時,5G單站的通訊 PCB價值量大約在1.3萬元左右,相比4G基站提升3倍左右。一方面由于高頻通信的要求,無論是AAU還是BBU都需要使用大量高頻高速材料;另一方面, 5G基站功能增多,PCB上元件的集成密度明顯提升,電路板的設計難度也隨之提高,高頻高速材料的使用和制造難度的提升將顯著提升PCB 單價。

這一點,從A股PCB公司的利潤率水平變化就可以窺見,生益科技一季度銷售毛利率和銷售凈利率分別為28.72%、11.93%, 而2019年一季度分別為24.34 %、9.74%;滬電股份一季度銷售毛利率和銷售凈利率分別為26.73%、13.53%,而2019年一季度分別為25.92%、11.92%。

國內現狀和本土公司的機遇

縱觀 PCB發展歷程,自上世紀50年代至今,全球 PCB產業格局經歷了由“歐 美主導”到“亞洲主導”的發展歷程,PCB產業東移趨勢明顯。根據Prismark 預測,未來幾年全球PCB行業產值將持續增長,直到2022年全球PCB行業產值將達到近760億美元。而從全球角度看,中國PCB行業發展最為迅速,2014-2019年的復合增長率約為5.1%,比全球增長率高2%。

據Prismark估算,2019年PCB市場在除中國以外的所有地區都出現了下滑,2019年全球 PCB預期產值約為613.11億美元,同比下滑約1.7%。2019年大多數 PCB細分市場也都出現了下滑,但對5G網絡和數據中心等基礎設施應用領域的需求延續了2018年的增長態勢,中國在此輪5G革命中處于領先地位,本土的PCB廠商受益匪淺,隨著全球PCB產業的轉移態勢,中國有望在全球角逐中奪得PCB行業的領導地位。

但不得不面對的一個現實是,中國的PCB行業雖然發展迅速,但期初產值貢獻主要來自外資的在華產能,內資企業總體競爭力總體較弱。根據CAPA數據統計,外資在華廠商比重達58%,內資產商雖然數量有所提升,但規模較小。

在4G時代,高頻高速覆銅板供貨商主要來自美日公司,沒有國內企業。生益科技引進日本中興化成和韓國 LG 技術,消化吸收完善,成為當前國內唯一具備高頻高速覆銅板大量量產能力的廠商,提高了公司在國外內的同行業競爭力,完成技術國產化。生益科技基于該技術的高附加值產品已經通過5家終端設備制造商和4家 PCB制造商的認證,提高了公司覆銅板業務毛利率。一季報顯示,生益科技一季度實現營業收入30.72 億元,同比增長12.30%;歸母凈利潤 3.39億元,同比增長36.09%。

深南電路是內資PCB龍頭,之所以這樣說是因為滬電股份是外資PCB龍頭。深南電路的前兩大客戶為華為和中興,華為2019年采購量大幅度上升,從 2018 年的18.82 億元攀升到2019年的31.89億元,同比增長69.44%;中興從2018年的5.23億元提高到14.77億元,同比增長 182.40%,目前華為中興已經拿下三大運營商過半集采訂單,這也意味著深南電路的業績有望持續釋放。

全球PCB行業東移趨勢顯著,中國大陸總產值占據了PCB行業的半壁江山。在行業發展方向上,雖然外資企業在高端產品上仍占據主導,但隨著下游本土品牌如華為、中興、海康等公司的崛起,內資企業國產化替代成為本輪行業發展的主題,當前行業增長主要依賴由5G推動的通信基礎設施建設,這一過程將持續到2021年。隨著PCB 的行業規模不斷擴大,越來越多的企業試圖通過市場手段,募集資金擴大生產,形成規模優勢,部分落后的中小企業將逐步退出市場,與此同時,產品不斷向高密度、高精度、高性能方向發展,市場將進一步集中到具備研發實力的龍頭企業。

聲明:此文出于傳遞更多信息之目的,文章內容僅供參考,不構成投資建議。投資者據此操作,風險自擔。